Marktausblick März 2022 – Krieg in der Ukraine – Unruhe an den Märkten

Das Jahr wird bislang dominiert von den Entwicklungen und Nachrichten rund um den Krieg in der Ukraine. Glaubte anfangs fast niemand daran, dass Wladimir Putin tatsächlich in die Ukraine einmarschieren würde, wurde der russische Angriffskrieg schon sehr bald Realität.

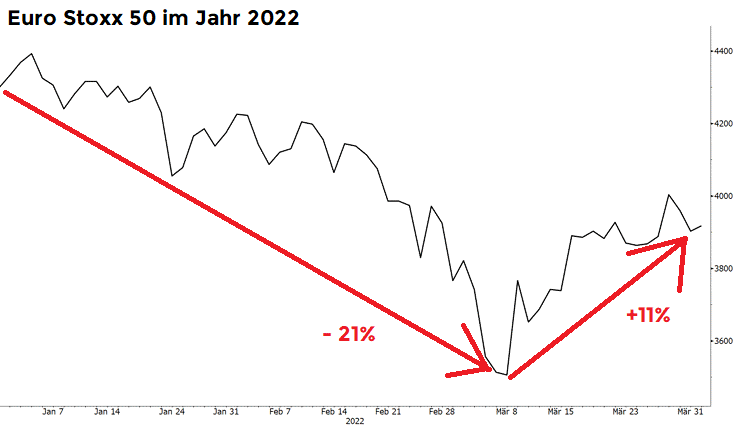

Die Preise für Öl und Gas schossen in die Höhe, die Börsen reagierten mit deutlichen Kursverlusten auf den Angriff. Viele international tätige Unternehmen haben mehr als zwanzig Prozent innerhalb weniger Wochen verloren – unabhängig davon, ob das Geschäft durch den Krieg unmittelbar betroffen ist oder nicht. Ab Mitte März stabilisierte sich die Situation an den Börsen wieder etwas, da zumindest aus heutiger Sicht keine Ausweitung des Krieges auf weitere Länder oder durch ein Eingreifen der NATO bevorsteht.

Wie geht es in der Ukraine weiter?

Wladimir Putin ging von einem Blitzkrieg aus, in dem die russische Armee einen schnellen und umjubelten Sieg feiern sollte. Es stellte sich schnell heraus, dass das Militär weder logistisch noch strategisch auf einen längeren Krieg eingestellt war. Der momentane Stellungskrieg ist für Russland nicht haltbar und auch nicht finanzierbar, zumal die internationalen Sanktionen immer stärker werden. Dadurch steigt der Druck auf Erzielung einer Einigung auf Seiten Russlands immer stärker an.

Sollte der Krieg tatsächlich beendet werden, wird dies an den Börsen für deutliche Erleichterung sorgen. Allerdings bietet sich nach den Erfahrungen vom Anfang dieses Jahres noch an, bis zu einer tatsächlichen Einigung geduldig zu sein. Schließlich kann niemand realistisch beurteilen, zu was Wladimir Putin fähig ist, wenn er sich mit dem Rücken zur Wand gedrängt fühlt.

Wiederholt sich die Geschichte?

Ein Krieg, der einen Ölpreisschock auslöst – das weckt Erinnerungen an die siebziger Jahre. Im Jom-Kippur-Krieg zwischen Israel und Ägypten und Syrien kürzte die OPEC die Ölförderung, um Druck auf die westlichen Länder auszuüben, Israel nicht weiter zu unterstützen. Auch damals stiegen die Ölpreise rasant, gleichzeitig schwächte sich der globale Konjunkturzyklus bereits vor den Preissteigerungen ab. In der Folge kam es zu einer Phase von Inflation bei gleichzeitiger wirtschaftlicher Stagnation – die sogenannte Stagflation.

Die Ausgangslage ist jetzt zwar ähnlich, dennoch unterscheiden sich die Situationen voreinander. Russlands Bedeutung für die globale Energieversorgung ist deutlich geringer als die der damaligen OPEC. Gleichzeitig hat die sogenannte Energieintensität der Länder deutlich abgenommen – der potenzielle wirtschaftliche Schaden hoher Energiepreise fällt heute viel geringer aus als vor fünfzig Jahren. Der jetzt noch einmal verstärkte Ausbau der erneuerbaren Energien beschleunigt diesen Prozess sogar noch weiter.

Und es gibt einen weiteren wichtigen Unterschied. Damals ignorierten die Notenbanken den Preisanstieg durch die höheren Ölpreise einfach. Die USA änderten sogar ihre Berechnung der Inflation: die Ölpreise wurden einfach aus der Berechnung herausgenommen. Dadurch konnte sich die Inflation ungehindert ausbreiten, die Reaktion der Zentralbanken erfolgte viel zu spät.

Im vergangenen Jahr mussten sich die Notenbanken ähnliche Vorwürfe anhören. Auch jetzt schienen die Inflationsgefahren wieder ignoriert oder heruntergespielt zu werden. Aber mittlerweile hat sich das Blatt gewendet: insbesondere die USA reagieren mittlerweile entschlossen auf die steigenden Preise. Die Chancen, dass die Notenbanken dieses Mal entschlossen und rechtzeitig genug reagieren, sind in diesem Jahr also deutlich gestiegen.

Wie werden die Börsen reagieren?

Damit sich wieder eine neue Perspektive für die Märkte ergeben kann, muss der Krieg in der Ukraine beendet werden – oder es muss zumindest ein tragfähiger Kompromiss gefunden werden.

Dann werden die Märkte wieder versuchen, einen neuen Trend zu etablieren. Und der könnte sogar recht gut aussehen, wenn die Investoren zu der Überzeugung kommen, dass der Kampf gegen die Inflation durch die Notenbanken erfolgreich geführt wird.

Aber auch dann wird die Auswahl der richtigen Titel ein wesentlicher Erfolgsfaktor sein. Absolute Qualitätstitel mit niedriger Verschuldung, starken Marken und einem guten Management, dürften dann zu den Gewinnern zählen. Denn diese Unternehmen sind in der Lage, bei Inflation die Preise für ihre Produkte oder Dienstleistungen weiterzureichen.

Nach der Korrektur seit Beginn dieses Jahres kann man diese Unternehmen dann sogar viel günstiger als im letzten Jahr kaufen.

Ihr

DGK & Co. Vermögensverwaltungsteam

Risikohinweis

Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.